近期,盖世汽车研究院发布了2024年度电气化领域供应商装机量排行榜,包括动力电池、电池PACK、BMS、混动发电机、驱动电机等9大领域供应商装机量排名,为行业提供最新市场数据参考。

一、动力电池供应商装机量排行榜

动力电池TOP10企业格局保持稳定,其装机量总和占比超过93%,显示出动力电池市场的高度集中化趋势。

宁德时代以198,698MWh装机量(市场份额43.3%)持续领跑行业,与市场份额28.4%的弗迪电池共同构筑起71.7%的市场版图。这一CR2(行业集中度指数)数据揭示出动力电池产业已进入头部企业主导的成熟发展阶段。

在第二梯队阵营中,中创新航(市场份额6.2%)、国轩高科(市场份额4.3%)、亿纬锂能(市场份额2.6%)等企业正通过差异化策略争夺剩余市场空间。值得注意的是,这些企业合计市占率仅13.1%,反映出动力电池行业"赢家通吃"的显著特征。(点击查看动力电池供应商装机量排行榜)

二、电池PACK供应商装机量排行榜

电池PACK市场的竞争格局呈现出一些显著的变化。车企自制PACK的趋势愈发明显,市场份额已超过50%,这一变化不仅改变了市场格局,也为整个行业带来了新的挑战和机遇。尽管车企自制PACK的份额在增长,专业供应商仍然在市场中占据重要地位。

弗迪电池以3,831,657套的装机量稳居榜首,市场份额达到35.6%。宁德时代紧随其后,装机量为2,207,115套,市场份额为20.5%。这两家企业合计占据了56.1%的市场份额,形成了明显的双极格局。特斯拉、国轩高科和中创新航则分别以661,829套、604,869套和379,737套的装机量位列第三至第五,市场份额分别为6.2%、5.6%和3.5%。这些企业正在通过技术创新和差异化策略,寻求在竞争激烈的市场中突围。

随着车企自制PACK的普及,传统的供应链关系正在发生深刻变化。过去,车企与电池PACK供应商之间是简单的“供应商-客户”关系,而现在,这种关系正逐渐向“战略合作伙伴”模式转变。专业供应商不再仅仅是产品的提供者,而是成为技术解决方案的服务商。

这种变化也推动了新技术的快速发展。例如,CTP(Cell to Pack)和CTC(Cell to Chassis)等新型集成技术正在加速普及,这些技术不仅提升了电池的性能,还降低了成本,进一步推动了新能源汽车的普及。(点击查看电池PACK供应商装机量排行榜)

三、BMS供应商装机量排行榜

BMS(电池管理系统)市场的竞争格局呈现出多元化的特点。随着新能源汽车市场的快速发展,BMS作为核心部件之一,其重要性日益凸显。从榜单数据来看,市场头部企业表现强劲,但中小企业的崛起也为行业注入了新的活力。

弗迪电池以3,862,656套的装机量稳居市场榜首,市场份额高达35.9%。这一成绩不仅得益于其在动力电池领域的技术积累,更源于其在BMS领域的持续创新。宁德时代凭借1,820,168套的装机量与16.9%的市场份额位居第二。宁德时代的BMS技术与其动力电池产品形成了良好的协同效应,不仅提升了整体解决方案的竞争力,也进一步巩固了其在新能源汽车市场中的地位。特斯拉自带技术流属性,其BMS技术一直备受市场关注。特斯拉以661,829套的装机量占据6.2%的市场份额,虽然规模不及弗迪电池和宁德时代,但其技术实力不容小觑。

除了这些领先企业,威睿电动、力高技术等中小企业的快速发展也为BMS市场注入了新的活力。这些企业通过技术创新和差异化策略,逐渐在市场中占据了一席之地。它们的崛起不仅提升了自身的技术水平,也增强了整个新能源汽车产业链的竞争力。(点击查看BMS供应商装机量排行榜)

四、驱动电机供应商装机量排行榜

排行榜显示,弗迪动力以3,919,885套的装机量遥遥领先,占据市场份额的31.3%。作为驱动电机市场的龙头企业,弗迪动力凭借其卓越的技术实力和稳定的产品性能,继续巩固其在市场上的主导地位。紧随其后的是华为数字能源,装机量为846,677套,市场份额为6.8%。特斯拉作为电动车行业的领军企业,其驱动电机配套装机量同样令人瞩目,达到了817,888套,占据市场份额的6.5%。特斯拉通过不断优化电机性能和提升生产效率,确保其产品在市场上的竞争优势。

联合电子和双林电机分别以651,617套和439,583套的装机量位居第四和第五位,市场份额分别为5.2%和3.5%。这些企业在技术创新和市场拓展方面取得了显著进展,为行业的发展注入了新的活力。此外,蔚来动力科技、威睿电动+衢州极电、博格华纳、汇川联合动力和蜂巢易创等供应商也表现出色,分别以434,811套、401,894套、351,227套、348,215套和328,951套的装机量,占据了相应的市场份额。(点击查看驱动电机供应商装机量排行榜)

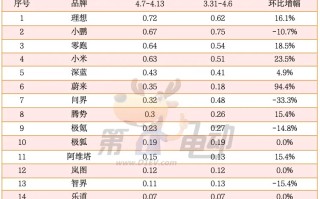

五、电机控制器供应商装机量排行榜

榜单显示,弗迪动力以3,924,515套的装机量稳居榜首,市场份额达到31.3%,显示出其在电机控制器领域的强大竞争力。紧随其后的是汇川联合动力和联合电子,分别以1,154,901套和896,033套的装机量占据第二、三位,市场份额分别为9.2%和7.1%。这三家供应商合计装机量占比接近50%,凸显了市场的高度集中化趋势。

弗迪动力等领先企业凭借技术积累、产能规模及市场布局等优势,占据了市场的较大份额。同时,随着新能源汽车市场的快速增长,电机控制器供应商之间的竞争也日益激烈,市场份额的争夺愈发白热化。(点击查看电控供应商装机量排行榜)

六、功率器件(驱动)供应商装机量排行榜

榜单中,比亚迪半导体以3,877,046套的装机量高居榜首,市场份额达到30.9%,显示出其在新能源汽车领域的强大影响力。紧随其后的是中车时代半导体,装机量达到1,772,947套,占据14.1%的市场份额。芯联集成则以1,072,412套的装机量位列第三,市场份额为8.6%。英飞凌、意法半导体、斯达半导体等国际知名企业也跻身前十,分别占据6.9%、6.9%、6.8%的市场份额。联合电子、安森美、士兰微、芯聚能等国内企业同样表现出色,共同构成了当前功率器件市场的多元化竞争格局。(点击查看功率器件供应商装机量排行榜)

七、OBC供应商装机量排行榜

排行榜显示,弗迪动力以3,552,879套的装机量高居榜首,市场份额达到33%,显示出其在OBC领域的强大竞争力。紧随其后的是威迈斯,装机量达到1,948,449套,占据18.1%的市场份额。欣锐科技、富特科技、新美亚等企业也位列前十,市场份额均在6%以上。整体来看,TOP10供应商的装机量集中度超过90%,凸显了OBC市场的高度集中化竞争态势。(点击查看OBC供应商装机量排行榜)

八、热管理EDC供应商装机量排行榜

排行榜显示,弗迪科技以3,428,241套的装机量与31.9%的市场份额高居榜首,凭借其强大的研发实力和先进的生产技术,在热管理EDC领域占据了领先地位。奥特佳和华域三电分别以15.1%和14.7%的市场份额紧随其后,作为紧随其后的两大供应商,同样拥有不俗的实力。奥特佳在热管理系统的集成和优化方面有着丰富的经验,而华域三电则在产品的创新和定制化服务上表现出色。这两家供应商的市场份额相近,竞争异常激烈。

其余供应商如威灵、中成新能源、海立、翰昂、曼德、零跑汽车和拓普等供应商也占据了一部分市场份额,它们在特定领域或细分市场中仍具有一定的竞争力。(点击查看热管理EDC供应商装机量排行榜)

九、电动压缩机供应商装机量排行榜

排行榜中,弗迪科技以3,428,241台的装机量稳居榜首,市场份额高达31.9%。紧随其后的是华域三电和奥特佳,装机量分别为1,578,764台和1,564,012台,市场份额分别为14.7%与14.5%。这三家供应商合计占据了超过60%的市场份额,显示出强大的市场统治力。

中成新能源、威灵、海立、威乐、翰昂、拓普和建设等供应商则分列第四至第十位,装机量从146,404台至975,499台不等,市场份额在1.4%至9.1%之间。这些供应商虽然未能进入前三甲,但在市场中仍占据一席之地,展现出不同的竞争实力和发展潜力。(点击查看电动压缩机供应商装机量排行榜)

——电气化相关内容推荐——

标签: 市场