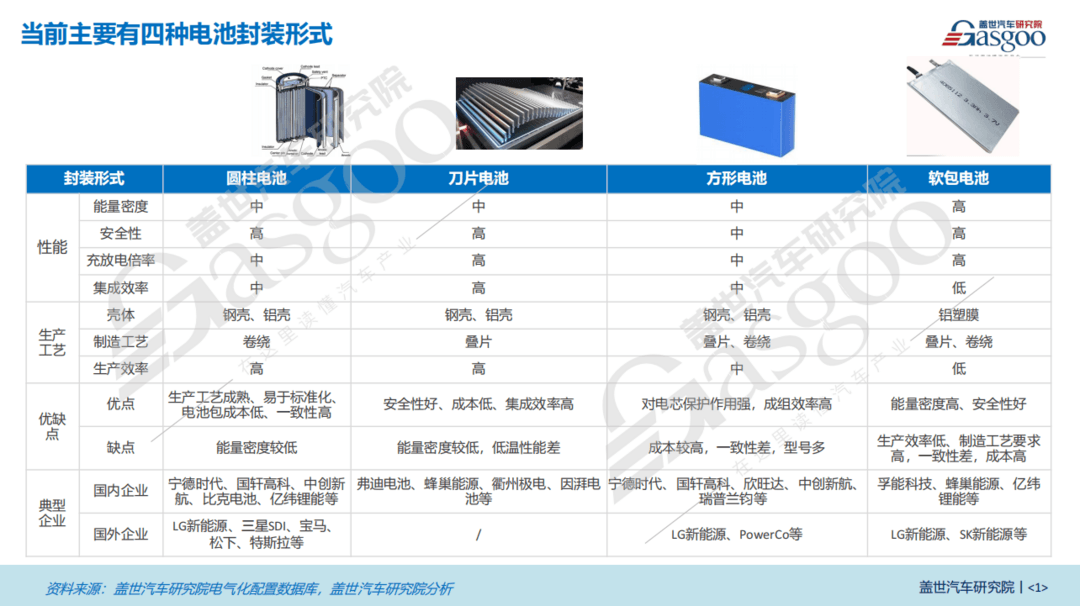

在新能源汽车领域,电池对整车性能起着关键作用。据盖世汽车研究院乘用车电气化配置数据分析,目前,圆柱电池、刀片电池、方形电池和软包电池是四种主要的汽车电池封装形式,它们在性能、成本和工艺等方面各有千秋。

圆柱电池以其成熟的生产工艺脱颖而出,易于实现标准化生产,这使得电池包的成本得到有效控制,同时保证了较高的一致性。刀片电池凭借出色的安全性、较低的成本以及较高的集成效率,成为市场上备受关注的选择。方形电池对电芯的保护作用显著,能够有效提升成组效率,为车辆提供稳定的动力支持。软包电池则以高能量密度和良好的安全性著称,能够满足对续航和安全有较高要求的用户。

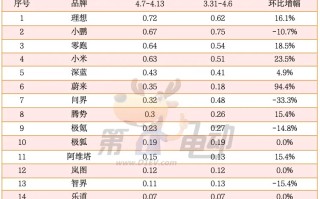

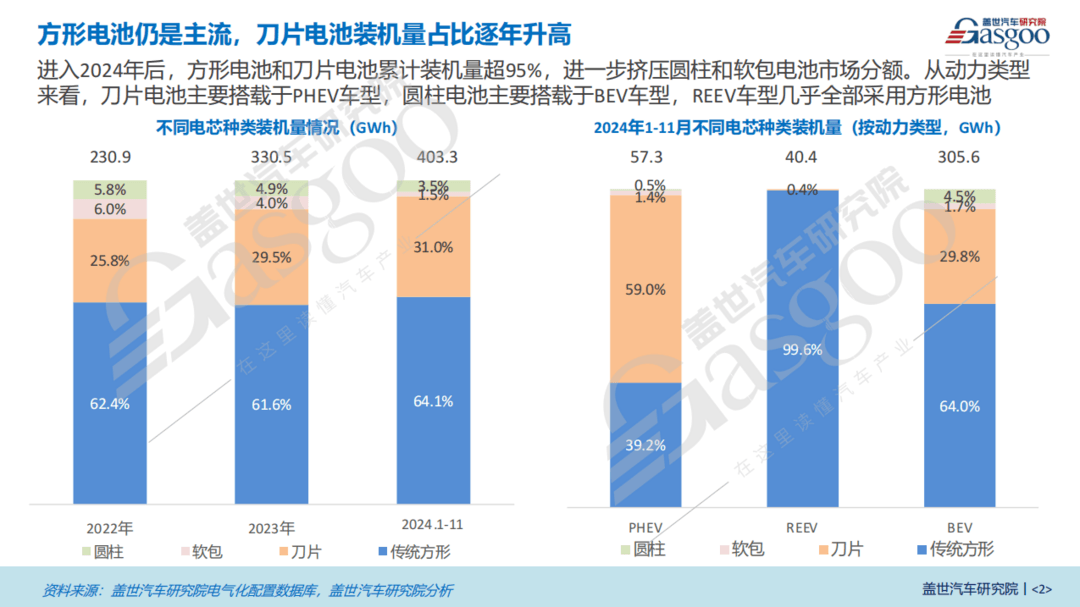

市场趋势方面,目前,方形电池占据主流地位,刀片电池装机量占比逐年升高。据统计,2022年1月至2024年11月,方形电池的市场份额在60%以上,刀片电池从25.8%的市占率增至31%。今年以来,方形电池和刀片电池累计装机量占比超 95%,进一步挤压了圆柱和软包电池市场分额。

从新能源车型来看,刀片电池主要搭载于PHEV车型,2024年1-11月,搭载刀片电池的PHEV车型达到59%。另外,圆柱电池主要搭载于BEV车型,REEV车型几乎全部采用方形电池。

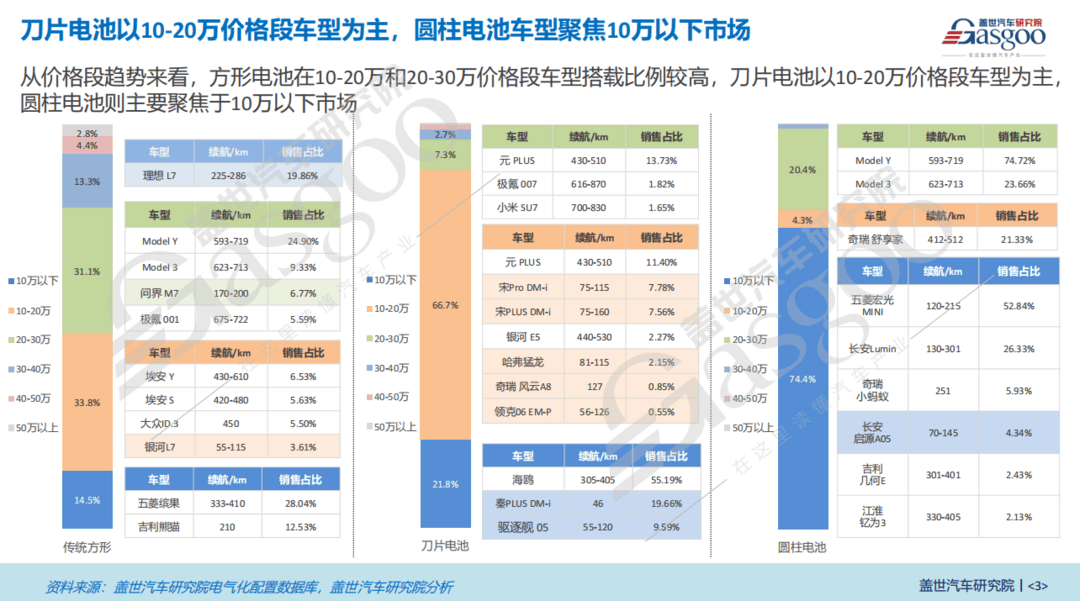

电池类型与汽车成本密切关联,不同的电池类型凭借其独特的性能与成本特点,在各价格段车型中有着不同的搭载表现。方形电池在10-20万和20-30万价格段车型中占据较高的搭载比例,成为这两个价格区间的主流选择之一。刀片电池则主要集中于10-20万价格段车型,以其自身优势在这一细分市场中站稳脚跟。而圆柱电池,主要市场锁定在10万以下的车型领域。

在10万以下的入门级市场,传统方形电池有五菱缤果和吉利熊猫等车型搭载。五菱缤果凭借28.04%的销售占比表现亮眼,吉利熊猫销售占比12.53%。刀片电池阵营中的海鸥,以高达55.19%的销售占比成为该价格段的明星产品。圆柱电池在这一价格段优势明显,五菱宏光MINI和长安Lumin分别以52.84%、26.33%的销售占比占据较大市场份额。

10-20万价格段是竞争较为激烈的区间。传统方形电池有埃安Y,销售占比6.54%。刀片电池在该价格段车型众多且表现不俗,如元PLUS销售占比13.73%。圆柱电池阵营的奇瑞舒享家销售占比 21.33%。

20-30万价格段,传统方形电池如特斯拉的Model Y和Model 3,前者销售占比24.30%,后者销售占比9.33%。刀片电池的极氪007销售占比1.82%,小米SU7销售占比1.65%。

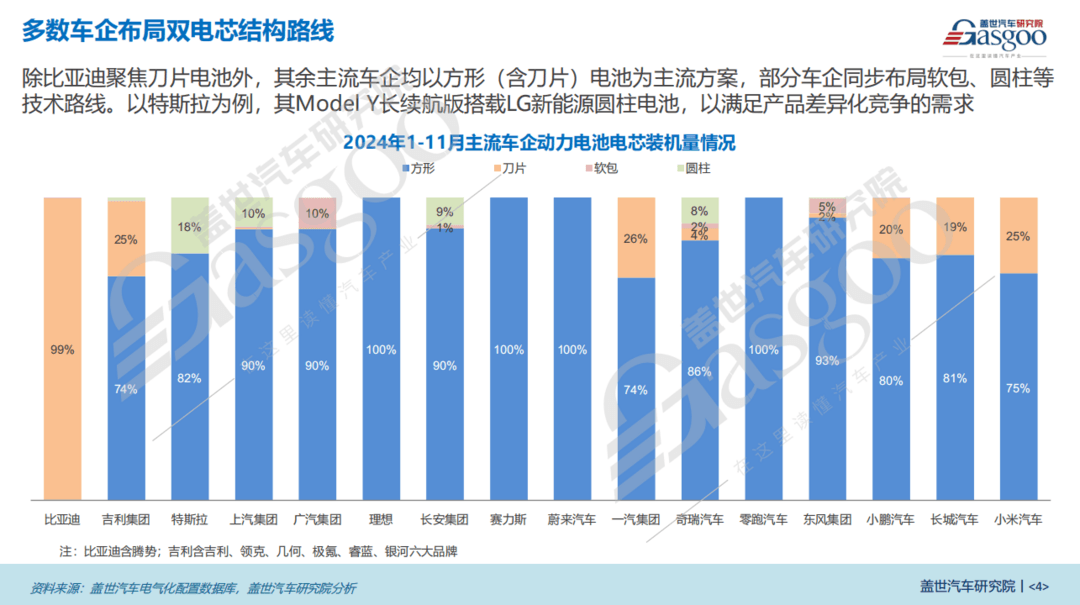

当下,多数车企呈现出双电芯结构路线的布局特点。比亚迪主要聚焦于刀片电池,2024年1-11月的数据显示,比亚迪的刀片电池装机量占比高达99%。除比亚迪外,其余主流车企均以方形(含刀片)电池为主流方案。吉利集团在动力电池电芯布局上,方形电池装机量占比74%,同时也有18%的圆柱电池装机量。在特斯拉的电池装机量构成中,方形电池占比82%,圆柱电池占比18%。上汽集团车型方形电池占比90%,圆柱电池占比10%。

不同车企根据自身的发展战略、技术储备和市场定位,在动力电池电芯布局上各有侧重。多元化的电芯布局不仅有助于车企降低供应链风险,还能更好地满足消费者对于不同性能、价格电动汽车的需求。随着电池技术的不断进步和市场竞争的加剧,未来车企在动力电池电芯布局上可能会有更多新的变化和突破,值得持续关注整个行业的动态发展。

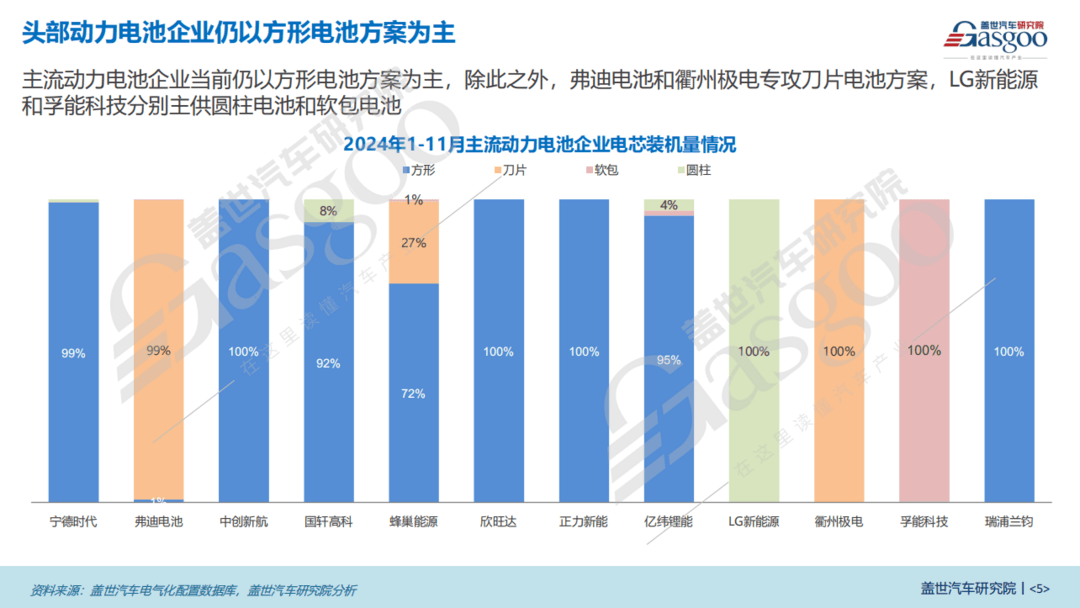

头部动力电池企业的电池方案选择呈现出以方形电池为主的特点。2024年1-11月的数据显示,宁德时代方形电池装机量占比高达99%。弗迪电池和衢州极电则专攻刀片电池方案,装机量占比均为100%。国轩高科的方形电池装机量占比为92%,同时也有8%的圆柱电池装机量。蜂巢能源的方形电池装机量占比为72%,刀片电池占比27%,还有1%的其他类型电池。中创新航、欣旺达、正力新能、瑞浦兰钧的方形电池装机量占比均为 100%。LG新能源和孚能科技则分别主供圆柱电池和软包电池。LG新能源的圆柱电池装机量占比为100%,孚能科技的软包电池装机量占比同样为100%。

头部动力电池企业的电池方案布局反映了行业的发展趋势和企业的战略考量。方形电池因其对电芯保护作用强、成组效率高等优势,成为多数企业的首选。随着技术的不断进步和市场竞争的加剧,头部动力电池企业的电池方案布局可能会发生新的变化,这将持续影响电动汽车行业的发展格局。

标签: 市场