根据《中国居民投资理财行为调研报告(2023)》,银行存款类、公募基金和债券类资产依旧是2023年居民投资占比最高的三项资产。随着居民资产配置风险偏好整体降低,大部分投资者倾向于更为稳妥的投资方式,例如购买理财产品,像指数基金、债基乃至货基,但也有部分投资者因风险与收益成正比而热衷于股市。无论是投资理财产品还是股市,投资者在有闲置资金时,如果期望在未来获取长期稳定的收益,或者想用这笔资金抵御未来未知的风险,通常都会考虑将钱存入银行。而在存钱之前,对比银行存款利率的高低便成为储户首要考虑的问题。

“降息”成为了今年银行存款市场的关键词。在低利率时代,数字银行相比传统银行具有更多优势,能为储户带来更多的利益和更好的体验。

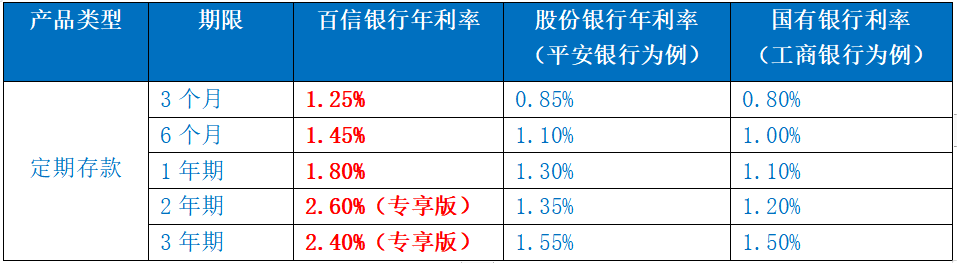

以定期存款为例。如百信银行等数字银行的定期存款利率与传统银行相比具有较强的竞争力。百信银行3个月、6个月、1年期定期存款利率分别为1.25%、1.45%和1.80%,2年期和3年期专享定期存款利率分别为2.60%和2.40%。而国有银行如工商银行3个月、6个月、1年期、2年期、3年期定期存款利率(整存整取)分别为0.80%、1.00%、1.10%、1.20%、1.50%。股份制银行如平安银行3个月、6个月、1年期、2年期、3年期定期存款利率分别为0.85%、1.10%、1.30%、1.35%和1.55%左右,但各股份制银行之间存在一定差异。

同时,数字银行的定期存款利率具有一定的保障性。当前金融环境下,数字银行受到严格的监管,定期存款利率受到政策的规范和保障,在存入之际就确定了相对较高的利率,不会受到市场短期波动的影响,储户无需担忧利率被随意压低或变动。此外,数字银行的定期存款利率优势还体现在风险低这一方面。与股票、基金等其他投资方式相比,定期存款几乎不存在本金损失的风险,储户所获得的利息收益是确定且有保障的。

专家表示,在低利率环境下,投资者在有闲钱之余,可以更多地考虑选择数字银行,以获得更高的收益、更便捷的服务以及更好的金融体验。

相比传统银行,数字银行除了在存款利率方面优势明显之外,还具有运营成本低的特点,不需要支付高额租金、维护公众形象以及承担较高的人工成本。同时数字银行交易效率较高,打通了线上、线下服务场景,提供7*24小时全天候服务,弥补了传统银行在非工作时间不能及时提供服务的缺憾。此外,数字银行开户过程高效,客户只需要通过少量的点击次数就能完成整个申请流程,且更快地获得审批结果。

业界认为,数字银行打破了传统银行服务在时间和空间上的限制,能够更好地覆盖偏远地区、农村地区以及低收入群体等传统金融服务难以触及的人群,为更多人提供平等的金融服务机会,推动金融普惠发展。《全球数字银行发展与创新趋势报告》披露的数据显示,受科技发展和普惠金融需求带动,截至2023年,全球持有银行牌照的数字银行总数达235家,提供数字化银行服务的机构超300家。其中,在亚洲及南美洲,由于庞大的人口规模及普惠金融需求,数字银行发展迅速。

尽管数字银行发展迅速,但专家指出,数字银行需要继续发挥自身技术优势,强化创新,在更多领域形成有竞争力的解决方案,解决金融领域仍然存在的难题,才能进一步拓展商业价值。