国城矿业(000688收购内蒙古国城实业有限公司(以下简称“国城实业”事项在2022年落幕后,又在近期重新启动,但市场似乎并不买账,12月18日,国城实业高开低走,盘中一度触及跌停。北京商报记者注意到,国城实业近年业绩表现亮眼,2024年前三季度实现净利润约为7.04亿元。不凡的业绩支撑下,与前次收购相比,国城实业估值也出现大增。若以预案披露的55亿元的估值计算,国城矿业此次收购则需给出不低于33亿元的资金。据了解,国城矿业拟通过自有资金、承担债务或银行并购贷款等方式支付交易价款。

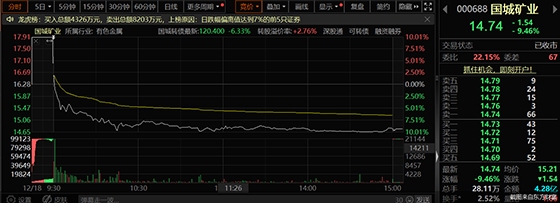

截图来自东方财富

盘中股价触及跌停

筹划重大资产重组的消息披露后,国城矿业遭遇投资者“用脚投票”。交易行情显示,12月18日,国城矿业小幅高开1.97%,开盘后公司股价震荡下探,盘中翻绿,最低触及跌停价14.65元/股,截至收盘,国城矿业收跌9.46%,报14.74元/股,总市值约为164.7亿元。

据了解,12月17日晚间,国城矿业披露公告称,公司拟通过支付现金和承担债务的方式购买国城控股集团有限公司(以下简称“国城集团”持有的国城实业不低于60%的股权。本次交易完成后,国城实业将成为上市公司的控股子公司。本次交易构成关联交易,预计构成重大资产重组。

本次交易完成后,国城矿业还将视标的公司的未来发展状况和上市公司自身资金安排情况,择机收购标的公司剩余股权。

此次收购,国城矿业意在标的公司丰富的钼矿资源储量。据了解,国城实业成立于2005年5月9日,注册资本10.5亿元,公司主营业务为有色金属采选,主要产品为钼精矿。

在国城矿业看来,公司目前主要产品为锌精矿、铅精矿、银精矿、铜精矿、硫精矿、硫铁粉、工业硫酸、次铁精矿等,2023年公司铅锌采选业务营收占比超过70%。本次交易完成后,公司进一步实现资源多元化,减少对铅锌金属价格波动的依赖,将大幅加强抵抗风险能力。

此外,需要注意的是,此次收购系关联交易。国城实业的控股股东为国城集团,实际控制人为吴城。同时,交易对方国城集团直接和间接持有上市公司70.17%股份,系上市公司的控股股东,吴城也系上市公司实际控制人。

河南泽槿律师事务所主任付建告诉北京商报记者,若重组消息披露后公司股价大跌,可能是因为投资者对收购事件的具体细节和影响存在疑虑,包括标的公司的财务状况、业务状况,或者投资者对上市公司收购的策略和计划存在疑虑,例如是否能够成功整合标的公司以提升业绩和价值等。此外,也有可能是利好预期已提前兑现。

标的估值大增

实际上,这已并非国城矿业首次拟购国城实业。2012年,国城矿业彼时还名为“朝华集团”,当时公司就筹划资产重组,由“朝华集团”转身为“建新矿业”之际,便在重组报告书中写下了在内蒙古中西矿业有限公司(国城实业曾用名建成投产后两年内注入上市公司的承诺。

不过,关于国城实业的资产注入事项因为诸多原因一延再延。2020年,国城矿业宣布分别购买国城集团、五矿国际信托有限公司持有的国城实业92%、8%股权,但鉴于标的公司存在为国城集团在哈尔滨银行股份有限公司成都分行(以下简称“哈尔滨银行成都分行”29亿元贷款提供股权质押等担保措施的情形,上述担保措施的解除条件较为复杂,且涉及相关各方的审批与通力配合,存在较大不确定性,2022年9月,交易各方一致决定终止交易事项。

北京商报记者注意到,与上一次收购相比,国城实业估值大幅提升。前次重组中,上市公司披露的预案显示,国城实业100%股权的预估值为14.5亿元,之后披露的草案显示,以2021年12月31日为评估基准日,国城实业100%股权的评估值约为21.45亿元。而截至此次预案签署日,根据初步预估,国城实业100%股权预估值约为55亿元。

经计算,与前次预案相比,国城实业估值大幅增长约2.8倍,与前次草案相比则大幅增长超1.56倍。

中国投资协会上市公司投资专业委员会副会长支培元对北京商报记者表示,在收购事项中,标的公司估值的剧增历来是资本市场热议的话题,若标的公司营业收入与净利润双双攀升,展示出了强劲的成长动力与盈利能力,则可能是其估值飙涨的核心驱动力。

估值大涨背后,国城实业近年业绩表现不凡。财务数据显示,2022—2023年及2024年前三季度,国城实业实现营业收入(未经审计分别约为17.7亿元、26.19亿元、15.39亿元,对应实现净利润(未经审计分别约为8.81亿元、13.98亿元、7.04亿元。

与此同时,标的的盈利规模远高于同期国城矿业实现的净利润。财务数据显示,2022—2023年及2024年前三季度,国城矿业实现净利润分别约为1.55亿元、2960.48万元、6142.02万元,对应实现归属净利润分别约为1.85亿元、6271.44万元、5202万元。

标的100%股权存在质押

北京商报记者注意到,国城集团持有的国城实业100%股权存在股权质押,其中92%股权质押的质押权人为哈尔滨银行成都分行,8%股权质押的质押权人为抚顺银行股份有限公司沈阳分行。不过,标的公司控股股东国城集团及其实际控制人吴城已出具承诺,承诺在国城矿业审议本次交易正式方案的董事会会议召开前签订解除本次交易标的股权质押的协议。

预案显示,国城实业为国城集团在哈尔滨银行成都分行敞口本金最高不超过31.28亿元贷款提供连带责任保证,以标的公司的机器设备、5项不动产、内蒙古大苏计钼矿采矿权为上述贷款提供抵押担保;标的公司以部分存货和土地为辽宁玉筹新材料有限公司在抚顺银行股份有限公司沈阳分行本金3亿元贷款提供抵押担保。

另外,截至预案签署日,国城集团所持标的公司9.2%股权被上海市第二中级人民法院冻结。根据内蒙古自治区乌兰察布市卓资县市场监督管理局出具的证明,该部分股权冻结不影响国城实业剩余股权交易过户。

值得注意的是,此次收购国城实业,国城矿业拟通过自有资金、承担债务或银行并购贷款等方式支付交易价款。若以55亿元的估值计算,国城矿业此次收购国城实业不低于60%股权,则需给出不低于33亿元的资金。现金方面,截至2024年三季度末,国城矿业的账上货币资金约为2.21亿元。

支培元提示,对于相关收购事项,投资者需要确认标的公司业绩的持续性,避免因短期效果而误判长期走势。可以将标的公司的业绩情况与同行业平均水平进行对比,了解其真实竞争力。

面对筹划收购事项的上市公司,付建也指出,投资者可以了解标的公司的客户和供应商关系,分析其业务稳定性、合同条款和商业信用情况,以及了解标的公司的政策和合规情况,包括税收、环保、劳动法等方面。

针对相关问题,北京商报记者向国城矿业方面发去采访函进行采访,但截至记者发稿,未收到回复。

房晓宇