日前,人社部、财政部等多部委联合印发《关于全面实施个人养老金制度的通知》,宣布个人养老金制度于12月15日推广至全国,同时证监会将首批85只权益类指数基金纳入个人养老金投资产品目录,其中包括6只跟踪创业板指数的基金产品。

创业板聚集了一批高新技术企业、战略新兴产业企业和成长型创新创业企业,创业板指数由创业板中市值大、流动性好的100只股票组成,汇聚了成长创新龙头企业,高成长特征鲜明。

从国证一级行业分布来看,Wind数据显示,截至2024年12月12日,工业是指数的第一大行业、所占权重近四成,其中,与新能源相关的电气部件与设备行业在指数中占比超三成;信息技术和医药卫生为指数的第二、第三大权重行业,均为成长创新特征较为突出的行业。

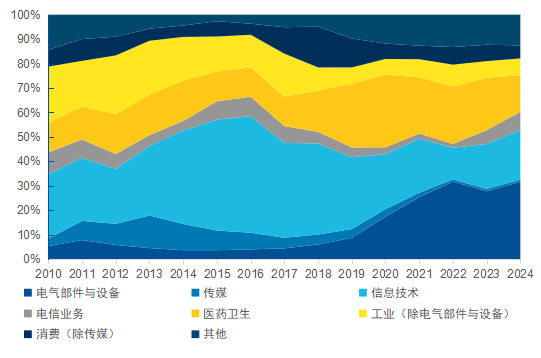

回顾创业板指数的行业分布变迁可以发现,它在一定程度上反映了我国产业转型升级的发展方向。

2010年末,在创业板指数发布初期,信息技术、工业(不含电气部件与设备、医药卫生等是指数的权重行业。随着智能手机渗透率不断提升、移动互联网时代到来,“互联网+”应用场景持续拓展,传媒、信息技术、电信业务等行业逐渐占据了指数的半壁江山。

近年来,在产业升级、自主可控的发展背景下,新能源、新能源汽车、新一代信息技术、生物、新材料等战略性新兴产业快速发展,创业板指数的行业结构也发生了较大变化,电气部件与设备、信息技术、医药卫生等行业在指数中合计占比过半。

2010-2024年创业板指数行业分布变化

注:数据来自Wind,行业分类按照国证行业分类,2010-2023年的数据统计截至当年年末,2024年的数据统计截至12月12日。以上仅作为对指数成份股行业分布的客观展示,不作为任何投资收益保证或者投资建议。指数公司后续可能对指数编制方案进行调整。

投资者选择创业板指数进行养老投资,可以布局新兴产业长期发展机遇,跟上时代的创新步伐。

近年来,我国持续出台促进科技创新的政策措施,增强自主创新能力、发展战略性新兴产业,推动高水平科技自立自强。在此背景下,创业板指数在营收和利润上展现出了持续快速增长的能力。

2019年-2023年,指数成份股的营业收入和归母净利润实现了高速增长,年均复合增速均在25%以上。同时,成份股的净资产收益率(ROE从2019年的11%提升到2023年的13%,盈利能力持续向好。

根据Wind一致预测,2024-2026年,创业板指数成份股的营业收入年均复合增速预计达16%,归母净利润年均复合增速预计为23%,三年净资产收益率(ROE预计分别为13.5%、15.4%、16.0%,整体呈现出较强的成长潜力。

对于个人投资者来说,在考虑养老资产配置的时候,需结合自身风险承受能力和投资目标选择适合的指数基金。如果风险偏好相对更高、想要追求未来的成长潜力,可以考虑适当配置跟踪创业板指等成长性较强的指数的基金产品。

据悉,此次个人养老基金产品扩容,易方达基金旗下有11只产品纳入。其中,易方达创业板ETF联接Y(022907采用市场上最低一档0.15%/年的管理费率,可助力养老投资者低成本把握成长风格资产的投资机会。

易方达基金深耕指数业务和养老业务20年,目前旗下指数产品数量与规模均居行业前列,具备养老金投资管理全部业务资格,已开展全国社保基金、基本养老保险基金、企业年金、职业年金、养老目标基金、养老金产品等投资管理业务。中国基金业协会数据显示,截至2024年9月30日,易方达基金养老金管理规模在基金管理公司中排名第一。

王擎宇